税收和隐私天堂——美国税務申報和CRS的區別

通用申报准则 (CRS) 对关注资产保护和隐私的海內外家庭的财务规划产生了巨大影响。CRS旨在寻求全球合作以及參與司法管轄區之間的金融信息共享,并提高跨国业务和投资报告的透明度。 迄今为止,已有超过 100 个国家承诺实施 CRS,其中包括香港,台灣,新加坡,澳大利亞,日本,瑞士、库克群岛、英属维尔京群岛、尼维斯和新西兰等传统上受家庭隐私和资产保护关注的司法管辖区。

由于共同申报准则 (CRS) 以及其他诸多原因,大批高淨值國際家庭涌入美国,美國以其非常强大的隐私和资产保护条款,為跨國家庭規劃和合作采取负责任的行动。

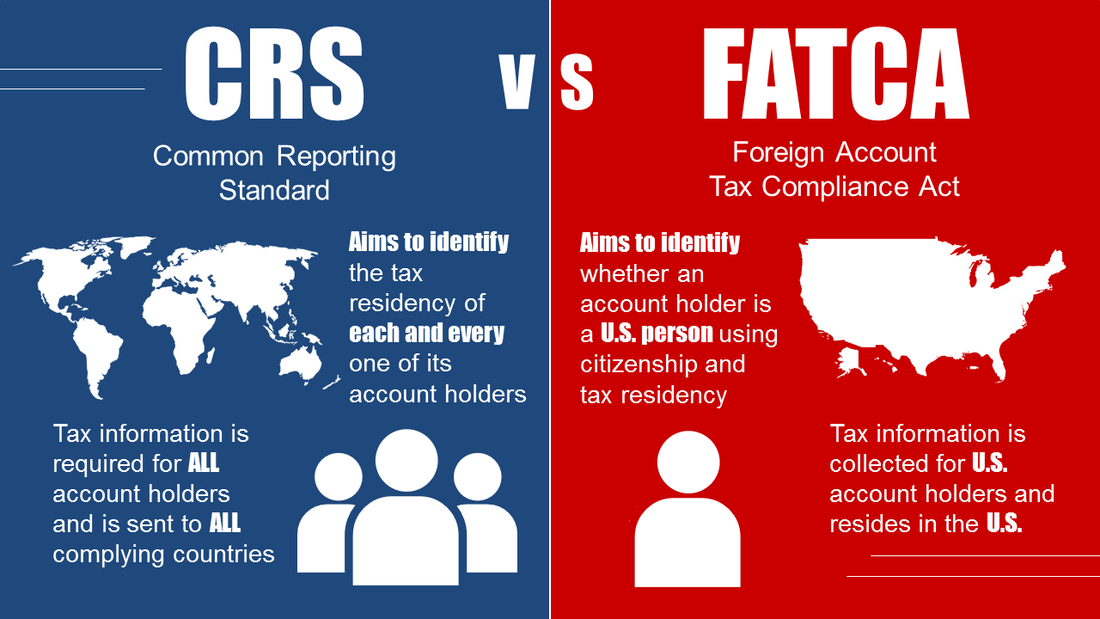

單向追稅的堅實壁壘相較於CRS,美國的《外國帳戶稅收遵從法案》(FATCA)則是一個完全不同的體系。FATCA是美國政府為防止其納稅人利用非美國金融機構及離岸投資工具逃避美國稅項而推出的法案 。

其核心邏輯是,強制全球的金融機構(FFI)向美國國稅局(IRS)單向申報「美國人」的帳戶資訊 。即全球金融機構配合FATCA的要求,向美國國稅局提供美國公民及居民的海外資產資訊 。

所以CRS與FATCA的本質差異,構成了非美籍人士在財富管理上獨特的「資訊非對稱優勢」。這些資訊交換的非對稱性主要體現在三個層次上:

第一層次:交換方向的根本差異:

FATCA是單向的追稅系統,其資訊流向是全球金融機構單方面向美國國稅局申報「美國人」的資產資訊 。

而CRS則是一個雙向互惠的體系,參與國之間會自動交換彼此稅務居民的資產資訊 。

第二層次:美國的戰略考量:

美國政府表示,其他國家必須向其匯報「美國人在你們國家的資產」,但美國卻選擇不簽署CRS,原因在於「不想跟你們說『我手上有多少你們國家的資產』」。這並非簡單的民族主義,而是精準的戰略考量。美國作為全球唯一對其公民實行「公民稅」的國家,其稅務管轄權無遠弗屆。FATCA已能有效追蹤其公民資產,而加入CRS則意味著必須將在美外國人的資產資訊提供給他們的母國,這將削弱美國作為全球財富避風港的吸引力

第三層次:因果關係與結果:

美國拒絕加入CRS,創造了一個獨特的「資訊不對稱」環境。當非美籍人士將財富置於美國時,其金融帳戶資訊不會被美國政府透過CRS自動交換給其母國稅務機關。這種制度上的不透明性,為全球投資者提供了獨特的資訊隱私保護,這是其他CRS參與國無法提供的 。

然而美國財富安全的基石遠不止於資訊隱私,其強大的制度性保障同樣扮演著關鍵角色。

穩健的金融體系:

聯邦儲備系統(Fed)作為美國的中央銀行,其核心作用在於維護金融穩定與控制通貨膨脹 。一個獨立的中央銀行,其貨幣政策決策基於經濟數據而非短期的政治壓力,這為投資者提供了可預測的宏觀環境。這種制度性穩定性是長期財富保全的先決條件。

更深層次來看,聯準會不僅是貨幣的發行者,更是在金融危機時充當銀行體系的「最後貸款人」。這種功能為金融機構提供了一個最終的安全網,大大降低了因銀行擠兌或系統性風險導致的資產損失風險,這與單一國家銀行體系的脆弱性形成了鮮明對比。

正是聯準會的獨立性、透明度與強大職能,使得美國金融體系被視為全球流動性的最終歸宿。全球資本在面臨不確定性時湧入美元資產,不僅僅是為了收益,更是因為其背後所代表的制度性信任 。

強大的投資者保護:

SIPC與FDIC雙重安全網 除了宏觀的金融穩定性,美國還建立了針對個別投資者的微觀保護機制。

SIPC(證券投資者保護公司):作為根據聯邦法律設立的非營利組織,SIPC在經紀商破產或倒閉時,為客戶提供資產保護 。其保護額度為每位客戶最高50萬美元,其中包括最高25萬美元的現金保障 。此項保護是自動生效的,不分客戶的國籍或居住地 。SIPC的保護機制意味著,即使投資者選擇的券商破產,其資產(證券、現金等)所有權依然受到法律保護,並非券商的資產。這種機制確保了資產的實質可追回性,與缺乏此類保護的市場形成鮮明對比 。

FDIC(聯邦存款保險公司):FDIC則為銀行存款提供保障,每位存款人最高25萬美元 。這兩項機制共同構建了一個雙重安全網,分別保護證券帳戶與銀行存款,為財富在美國的保管提供了堅實的法律與制度保障。值得注意的是,透過在不同SIPC成員券商開戶,投資者可以獲得額外的單獨保護額度,這種設計為高淨值人士提供了靈活分散風險的選項 。

強健的法律框架與知識產權保護:

美國法律體系對財產權與合約權的強有力保護,以及針對智慧財產權竊取實施的嚴厲制裁,也是構成財富「安全」不可或缺的基石 。這些法律框架為商業交易與資產所有權提供了可預測與穩定的環境,進一步鞏固了美國作為全球資產配置首選地的地位。

非美籍人士在美資產的稅務挑戰 儘管美國在資訊隱私與制度性保障上具有顯著優勢,但這絕非一個無條件的「避風港」。

對於非美籍人士而言,其在美資產的傳承面臨著一個巨大且往往被忽視的潛在風險:驚人的美國遺產稅。

這是非美國人將財富置於美國最大的挑戰。美國稅法對「美國人」(公民或稅務居民)與「非美國人」在遺產稅與贈與稅上實施了天壤之別的免稅額度 。

根據2024年的數據,美國公民或居民享有的基本終身免稅額高達$1,361萬美元,而對於沒有美國稅務居民身份的非美籍人士,其在美境內資產的遺產免稅額僅為$6萬美元 。

這種免稅額度的巨大差異對財富傳承構成致命威脅。

例如,一位非美籍人士在美國擁有一套價值$500萬美元的不動產與價值$150萬美元的股票,其在美資產總額為$650萬美元 。根據非美籍人士的遺產稅規定,其只能享有$6萬美元的免稅額 。應稅遺產為$650萬減去$6萬,即$644萬美元。根據美國遺產稅最高可達40%的稅率,其應納稅額粗估可達約$257.6萬美元 。

這揭示了一個關鍵事實:美國的制度設計旨在吸引資本流入(透過FATCA的單向機制),但在財富傳承環節上,卻透過高額稅負來回收。這種「引進來,留下來,再課稅」的模式,對缺乏規劃的非美籍投資者構成重大威脅。

除了遺產稅,非美籍人士在美資產的所得稅也應被納入考量。通常,外國投資者來自美國證券投資的利息和股息收入,需繳納固定的30%預扣稅 。此外,針對特定公開交易合夥證券(PTP)的銷售收益,可能還需額外支付10%的預扣稅 。 更為複雜的是,美國稅法對於「稅務居民」的定義極為複雜。除了公民和綠卡持有者,任何在美國逗留天數符合「實質居住測試」(Substantial Presence Test)的人士,也可能被視為美國稅務居民,從而面臨全球收入報稅的義務 。這意味著,即使是非美籍人士,若未謹慎管理其在美的逗留時間,也可能不經意間落入美國的全球稅務管轄範圍 。

應對策略:非美籍人士的資產配置與傳承規劃 面對上述稅務挑戰,將財富置於美國的策略絕非簡單地「把錢存到銀行」,而是必須進行主動、專業、綜合性的稅務與法律規劃。

善用法律工具:信託在財富傳承中的核心作用 信託(Trust)是非美籍人士在美資產傳承規劃中的核心工具。透過設立信託這一法律安排,可以將資產的所有權與控制權分離,從而合法地規避高額遺產稅 。

信託的優勢在於:

規避遺產稅:信託可以將資產從委託人的個人名下轉移,使其不被納入遺產稅的計算範圍 。 避免法院認證:信託資產無需經歷漫長且昂貴的法院認證程序(Probate),這可以確保資產在委託人去世後能快速、隱私地轉移給受益人,避免因法律程序而導致資產凍結 。 信託的設立必須根據個人情況量身定制,並由美國銀行或專業信託公司作為管理人,以確保其合法性與有效性 。

生前贈與與其他策略 除了信託,非美籍人士還可利用美國稅法的其他規定來優化資產配置: 贈與稅:非美籍人士可以在生前贈與美國無形資產(例如股票、債券等)而不會被課徵美國贈與稅,這為提前將財富轉移給下一代提供了有效途徑 。

美國人壽保險:人壽保險也是一種有效的風險管理工具,其理賠金可以為遺產稅負擔提供流動性。

稅務居民身份的判定與預先規劃 對於計劃移民美國的人士,在成為美國稅務居民前進行資產處置至關重要 。由於美國實施全球收入課稅,建議在獲得綠卡或滿足「實質居住測試」前,將帳面增值未實現的資產(如股票、房地產)先行變現 。

如此一來,資產增值部分將不屬於美國稅務管轄範圍,可以在日後重新投資,有效避免未來的全球收入課稅問題。此外,透過策略性地選擇綠卡主申請人,例如以收入低、財產少的配偶作為主申請人,也可以優化家庭資產的稅務結構 。

每個家庭的情況都是獨特且特殊的,對於有志將財富置於美國的高淨值人士,成功的策略並非簡單地「把錢存到美國銀行」,而是必須進行主動、專業、綜合性的稅務與法律規劃。規劃應涵蓋三個面向:資訊隱私(利用美國CRS豁免)、金融安全(利用其制度優勢)與稅務優化(透過信託、贈與等合法工具規避遺產稅)。

務必尋求專業法律、稅務與理財顧問的協助,以確保規劃的合法性與有效性,將美國的獨特優勢最大化,並將其固有風險降至最低。這不僅是保護財富,更是確保財富能夠安全、平穩地代際傳承。